ЦБ РФ: инвестиции, экзамены и дети

В этом году российский ЦентроБанк успел резко повысить ключевую ставку, ввести экзамены для инвесторов, ограничил инвестирование в криптовалюты и удивил ещё многими инициативами и предложениями. Расскажем о самых важных и интересных из них.

Содержание страницы

ЦБ добрый

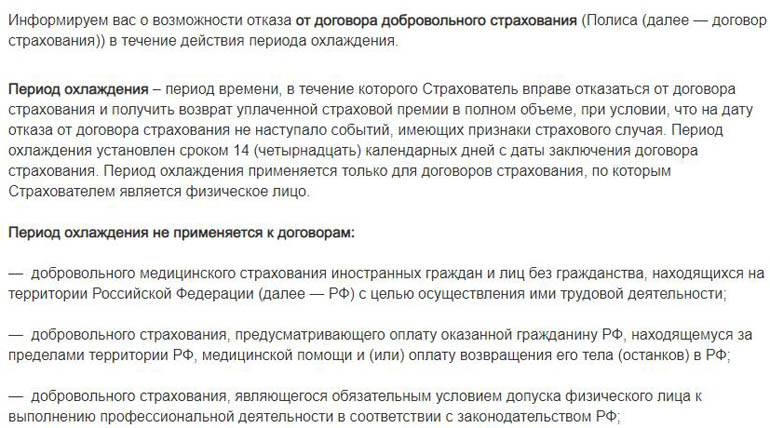

Председатель ЦБ РФ Эльвира Набиуллина, представляя в Госдуме годовой отчет за 2020 год, предложила ввести «период охлаждения» для всех финансовых услуг аналогично тому, как это принято сейчас в добровольном страховании (рис. 1). Суть в том, чтобы человек, который поддался рекламе финансовой организации и дал согласие воспользоваться предложенной услугой, смог бы отказаться от неё в течение определённого времени.

Рис. 1

При этом ЦБ РФ намеревается ввести определенные требования к финансовым организациям, чтобы они предлагали свои услуги, не вводя в заблуждение своих клиентов. То есть вся информация должна предоставляться потенциальным клиентам в понятном виде, описана чётко, ясно и однозначно. В том числе в описании финансовых продуктов должны быть исчерпывающе представлены риски предлагаемого продукта. При добровольном страховании «период охлаждения» действует 14 дней, и он прописан в правилах страхования компании, в самом договоре страхования или дополнительном соглашении к нему. Если такой информации нет, то это нарушение закона. Примерно также планирует сделать ЦБ и в отношении других финансовых продуктов.

Сам себе ограничитель

Ещё в мае 2021 года Банк России объявил, что получил предложения по внесению изменений о добровольном отказе граждан от оформления кредитов на свое имя. Позднее ЦБ подтвердил, что уже разработан и отправлен законопроект о самозапрете кредитования на согласование в федеральные органы власти. Суть в том, чтобы человек смог дистанционно добровольно запретить самому себе кредитоваться, где бы то ни было. В случае одобрения законопроекта запретить себе кредиты можно будет через сайт Госуслуг. Запрет должен вступать в действие через семь дней после запроса. Предполагается, что услуга будет полезна людям, которые хотят предотвратить возможность оформления на свои данные кредитов злоумышленниками. Также тем, кто имеет склонность набирать кредиты (рис.2), но хотел бы избавиться от этой опасной привычки. Некоторые банки уже отозвались неодобрительно о инициативе ЦБ, но нужно признать, что это неплохая идея, в ряде случаев способная спасти людей от долговой кабалы.

Рис. 2 («Количество просроченных кредитов по кредитным картам, млн шт.» по данным Эквифакс)

Экзамен для инвесторов

В августе Центробанк утвердил базовый стандарт защиты прав и интересов клиентов брокеров, которым устанавливается порядок тестирования неквалифицированных инвесторов, результаты которого покажут, готов ли инвестор к работе со сложными финансовыми инструментами. Правила разрабатывались с участием саморегулируемых организаций НАУФОР и НФА и согласованы Комитетом по стандартам по брокерской деятельности при ЦБ. Тестирование будет проводится в общем порядке с 1 сентября. При покупке облигаций со структурным доходом тестирование будет обязательным с 1 октября. По иностранным ETF тестирование будет обязательным с 1 апреля 2022 года.

Тестирования проводится бесплатно, в два этапа: самооценка и знания. В «самооценку» входят три вопроса, которые помогают определить опыт инвестора и узнать, откуда он почерпнул свои знания, этот этап на результаты всего тестирования не влияет. На этапе «знания» будут предложены четыре вопрос об особенностях и рисках следующих финансовых инструментов:

- маржинальные необеспеченные сделки;

- производные финансовые инструменты;

- сделки РЕПО;

- структурные облигации;

- паи закрытых паевых инвестиционных фондов;

- российские облигации с низким кредитным рейтингом или без кредитного рейтинга;

- облигации российских филиалов иностранных эмитентов с низким кредитным рейтингом или без кредитного рейтинга;

- облигации со структурным доходом, отвечающие требованиям ЦБ РФ к уровню кредитного рейтинга;

- акции, не включенные в котировальные списки;

- иностранные акции, не входящие в индексы ЦБ РФ;

- иностранные ETF, доходность по которым, определяется индексом не из перечня ЦБ РФ.

Тестирование не является обязательным, если до 1 октября 2021 года клиент провел хотя бы одну сделку в рамках перечня финансовых инструментов. Предполагается, что клиент в этом случае осознал риски, связанные с такими финансовыми инструментами. В случае если клиент не прошёл тестирование в первый раз, он может пересдать тест, количество пересдач не регулируется. Считается, что, если инвестор не прошел тест в первый раз, но хочет продолжать заниматься финансами, он может пополнить свои знания. Или принять решение о том, что инвестирование – не то, чем стоит заниматься. Впрочем, даже если клиент не прошёл тестирование, за ним остаётся право купить финансовый инструмент, но это уже полностью под его ответственности, под специальное уведомление о принятии на себя рисков и их последствий и на сумму не более 100 тыс. рублей за одну сделку.

Детский сад на бирже

В июне Центробанк предложил снизить возрастной ценз для торговли на бирже до 12 лет. Зампред ЦБ Сергей Швецов комментируя инициативу в ходе Петербургского международного экономического форума заявил, что в этом возрасте у детей уже есть необходимые знания, чтобы пробовать «элементарные финансовые инструменты». Вроде бы логика в этом есть, но решение немного странное. Особенно потому, что ЦБ сам жалуется на приток неквалифицированных инвесторов на финансовый рынок. Лично глава Центробанка Эльвира Набиуллина говорила, что сложные финансовые продукты «впаривают» неопытным трейдерам. Конечно, теоретически в 12 лет дети и машину могут водить, но права им никто не выдает, даже на мопед. Остаётся надеяться, что если детям разрешать трейдить, то, по крайней мере, детей обяжут спрашивать разрешение у родителей, прежде чем спускать заработанные ими деньги на трейдерские схемы.

Суровый ЦБ

ЦБ РФ C 1 октября 2021 года вменил в обязанность МФО и КПК публиковать на своих сайтах результаты финансово-хозяйственной деятельности и регулярно обновлять эту информацию. Микрофинансовые организации должны полностью раскрывать все свои контактные данные, контакты структур, в которых клиент может обратиться в случае проблем, форму обращения к финансовому уполномоченному, информацию о руководителях. Также на сайтах должен быть чётко описан порядок выдачи займов, источники и порядок привлечения денег, в том числе сведения о предписаниях, ограничивающих выдачу займов и привлечение денег. Суть нововведений в том, чтобы сделать работу микрофинансовых институтов более понятной потенциальным клиентам, чтобы клиенты могли более ответственно подходить к микрофинансовым услугам, а инвесторы МФК и пайщики КПК могли более взвешенно подходить к инвестированию в микрофинансы.

Черный список

В текущем году ЦБ пополнил так называемый «чёрный список», к удивлению участников финансового рынка, внеся в него ряд компаний, которые, вроде бы, никогда не были замечены ни в каких незаконных действиях (хотя пользователи жаловались, наверное, на всех участников финрынка). В список попали , как не имеющие лицензий на осуществление определённой деятельности в России.

Всего в «чёрном списке» ЦБ сейчас более 1,8 тысячи организаций и интернет-проектов и на этом ЦБ, конечно, не остановится.

Пугающий ЦБ

Летом участники российского финансового рынка были немного напуганы новостями о возможном кардинальном изменении структуры валютных вложений ЦБ РФ. Дело в том, что в феврале была изменена структура Фонда национального благосостояния. Изначально вложения ФНБ распределялись как 45% в долларах, 45% в евро и 10% у фунта стерлингов. Теперь, если верить Минфину, 15% вложений ФНБ держится в китайских юанях и 5% в иене, с соответствующим сокращением доли доллара и евро. Зачем это было сделано пока не очень понятно, юань и иена нестабильны, стоимость их подвержена значительным колебаниям, но факт остаётся фактом. Кроме того, пришлось поправить Бюджетный кодекс, чтобы получить возможность размещать часть средств ФНБ на депозитах и остатках на банковских счетах в Центральном банке в драгоценных металлах.

Летом глава Минфина Силуанов заявил: «Мы, как и Центральный банк, приняли решение о сокращении вложений средств ФНБ в долларовые активы. Если сегодня у нас по структуре 35% вложения ФНБ в доллары и 35% в евро, то мы приняли решение о том, чтобы выйти из долларовых активов полностью». ФНБ теперь должен будет иметь такую структуру: евро 40%, юань 30%, фунты 5%, иены 5%, золото 20%. Упоминание ЦБ вызвало лёгкую панику на финрынке РФ, так что председатель Банка России Эльвира Набиуллина вынуждена была разъяснить позицию регулятора, согласно которой ЦБ не намерен полностью отказываться от доллара в золотовалютных резервах (ЗВР). Также ЦБ не намерен покупать золота в связи с изменением структуры ФНБ. Тем не менее, ЦБ подтвердил, что «проводит политику дедолларизации в российской финансовой системе». Но, поскольку от доллара отказываться не собирается, то все успокоились.

В реальности, в сентябре, доля валюты в международных резервах России сократилась к показателям аналогичного периода прошлого года: евро — на 1,3%, до 29%, доллара — на 2,2%, до 21,9%, юаня — на 0,2%, до 12,3%, фунта стерлингов — на 0,5%, до 5,9%. Доля других иностранных валют (иена, канадский и австралийский доллар, швейцарский франк) выросла на 0,5% до 7,2%, золота выросла на 3,6% до 23,6%. То есть каких-то ужасных событий, типа отказа от доллара в резервах не произошло и вряд ли произойдёт, так как никакого смысла в этом не прослеживается.

Наоборот, ЦентроБанк продолжил покупать валюту на внутреннем рынке, причем по заказу и в интересах Минфина. Например, с 7 июля по 5 августа закупки составили 296 миллиардов рублей, то есть ежедневно на эти цели направлялось порядка 13,5 миллиарда рублей. А с 15 января суммарный объем покупки валюты на внутреннем рынке достиг 1 трлн. 265,2 млрд. руб. Эти покупки носили упреждающий смысл, — чтобы снизить волатильность, то есть чтобы рубль не подскакивал слишком быстро и резко, как он это умеет, по официальной версии – из-за колебаний цен на нефть.

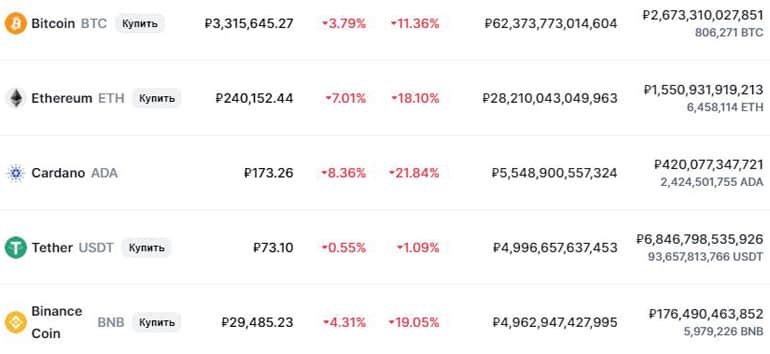

Криптовалюты придерживают

В июне ЦентроБанк официально рекомендовал российским биржам не допускать к торгам ценные бумаги российских и иностранных эмитентов, выплаты по которым зависят от криптовалют (рис. 4) и деривативов.

Рис. 4

Конкретнее, ЦБ рекомендовал организаторам биржевой торговли «отказывать в допуске к организованным торгам ценных бумаг российских и иностранных эмитентов, права владельцев на получение выплат по которым и (или) размер выплат по которым (размер дохода) либо доходность которых зависят от изменения одного или нескольких из следующих показателей:

- курсы цифровых валют;

- цены на иностранные цифровые права, в том числе утилитарные цифровые права, возникшие в инвестиционных платформах, организованных в соответствии с иностранным правом;

- цифровые финансовые активы, выпущенные в информационных системах, организованных в соответствии c иностранным правом;

- цифровые права, включающие одновременно цифровые финансовые активы и иные цифровые права, выпущенные в информационных системах, организованных в соответствии c иностранным правом».

Также управляющим компаниям перечисленные активы не рекомендуется включать в состав паевых инвестиционных фондов, брокерам и доверительным управляющим рекомендовано привлекать к работе с такими активами неквалифицированных инвесторов. Инициатива связана с тем, что криптовалютную деятельность начали облагать налогами, что фактически является признанием криптовалют на финансовом рынке. Но с точки зрения ЦБ криптовалюты не слишком хороший инструмент для инвестирования, так как они волатильны или слишком специфичны и рекомендации организаторам биржевых торгов носят превентивный характер.

Правда, ЦБ допустил оговорку: «Ограничения не распространяются на цифровые национальные валюты в случае их выпуска в обращение. Также они не касаются цифровых финансовых активов, выпущенных по российскому праву в информационных системах, операторы которых включены в реестр Банка России». Ну и, конечно, рекомендации это не запрет, так что, скорее всего, какие-то игроки рынка всё равно будут предлагать криптоактивы, тем более, что сейчас есть предложения и для обычных, неквалифицированных инвесторов.

Ключевое событие

Июльская ставка

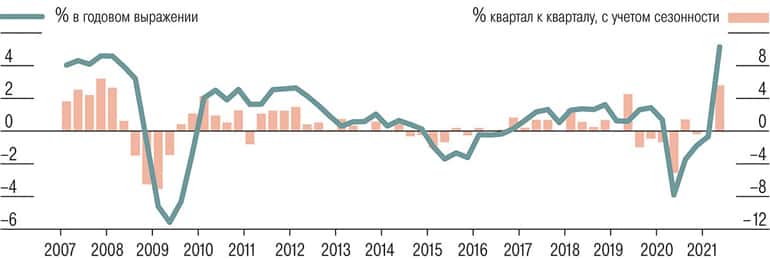

23 июля Совет директоров Банка России повысил ключевую ставку сразу на 1 п. п., до 6,5% годовых, что было самым большим повышением с декабря 2019 г. Суммарно же, в период с 19 марта по 26 июля, ставка выросла более чем 1,5 раза, с 4,25% до 6,5% годовых. Таким образом, ЦБ отреагировал на инфляцию, которая привела к росту цен прежде всего на сырье — нефть, сталь, никель, древесина и прочее, что, в свою очередь, вело к росту цен на всё остальное. Официально также утверждается, что номинальная зарплата в России тоже растёт, например, с января по май выросла на 8,8%.

Резкий подъем ставки должен был стабилизировать цены и привести инфляцию к уровню цен в четыре процента годовых ко второй половине 2022 года. Таким образом, ЦБ продемонстрировал переход от умеренной к жёсткой денежно-кредитной политике, поэтом это не последнее повышение ставки, ЦБ вернётся к ней, если обуздать инфляцию не удастся или она опять выйдет из-под контроля, — что, похоже, уже и происходит. После повышения ставки рост закупочных цен для бизнеса, соответственно, продолжают расти цены на товары и услуги, никто не верит в то, что рост цен прекратится, по опросам, большинство населения ждёт, к концу года цены вырастут в среднем ещё на 13%. Либо увеличение ставки не работает, либо сдерживающий потенциал её исчерпан.

Но в любом случае подъём ставки привёл росту ставок и во всех других сегментах финансового сектора. Одно из немногочисленных относительно положительных последствий поднятия ключевой ставки — повышение привлекательности рублевых сбережений. Хотя это также может означать торможение экономической активности, т.к. люди предпочтут удерживать деньги и копить, чем тратить. Рост банковских ставок по депозитам составил с 4,49% на начало года до 5,55% в июне. После увеличения ключевой ставки в июле банковские ставки поднимутся ещё больше, этот процесс будет занимать несколько месяцев. Проценты по ипотеке, по кредитам, — всё это растёт. Особенно быстро повышаются цены на краткосрочные финансовые инструменты. И вряд ли банки потом «откатят» ставки назад, даже если ЦБ начнёт ставку снижать.

Рост цены финансовых инструментов более заметен для депозитов юридических лиц, но они лучше могут защитить свои интересы, имеют доступ к фондовым займам, в отличие от обычных заёмщиков, которые из-за роста ставки ЦБ вынуждены переплачивать за кредиты и другие финансовые инструменты. Это тоже ведёт к замедлению экономики. Снижение ставки ЦБ тоже может быть, если удастся справиться с инфляцией или ЦентроБанк сочтёт, что удерживать инфляцию плохо для развития экономики (рис. 5). Причём большинство участников финансового рынка считает, что будет именно так, — к концу 2022 года ЦБ опустит ключевую ставку до 5–6%. Это положительно скажется на ценах финансовых инструментов – краткосрочных быстрее, долгосрочных медленнее.

Рис. 5

Если из-за политики ЦБ экономический рост замедлится (это нужно отслеживать по динамике ВВП), это приведёт, соответственно, к снижению прибылей компаний, а затем к снижению привлекательности их акций. Более выгодно станет инвестировать в инструменты с фиксированной доходностью типа банковских вкладов. Но в результате действий ЦБ также может укрепиться рубль (это уже происходит), что пока положительно сказывается на котировках акций большинства российских компаний, которые работают в рублёвой зоне.

Конечно, ключевая ставка ЦБ не единственный фактор влияния на финансовые рынки и экономику в целом. Ведущие российские компании, формирующие экономику страны, являются частью глобальной экономики и на них больше влияют события на мировом рынке. В этом контексте большее значение имеет политика ФРС США, цены на нефть, газ и другие факторы. Но и если смотреть на ЦБ РФ и на происходящее в мире, то сейчас и в среднесрочной перспективе инвесторам логичнее придерживаться более консервативной стратегии, то есть предпочтительно использовать финансовые инструментов с фиксированной доходностью в портфелях. Например, длинные рублёвые облигации считаются сейчас неплохим способом вложения.

Сентябрьская ставка

В сентябре Банк России снова поднял ключевую ставку, уже в пятый раз подряд за год, правда всего на 0,25 процентных пункта, с 6,5 до 6,75%. Но, скорее всего, и это не последнее повышение ставки, так как инфляция не снижается, а вместе с ней растут цены – цены «на всё» в среднем выросли на 6,7% в годовом выражении и это уже почти рекорд, так как предыдущий «рекорд» был в 2016 году, когда цены выросли на 6,9%. Невозможность сдержать инфляцию, возможно, была связана с выплатами пенсионерам, силовикам и семьям дошкольного возраста. На каждого кому уплатили, сумма относительно небольшая, но в масштабах страны это 700 млрд. рублей, эти деньги поступили в оборот и снова запустили инфляцию и способствовали росту цен. По прогнозу Банка России, годовая инфляция должна начать замедлять уже скоро, в четвертом квартале 2021 года и её удастся сдержать в пределах 4,5% в 2022 году, а потом снизить до стабильных 4%.

На будущий год

Новые инвестиционные счета

В 2022 году Банк России может расширить перечень финансовых посредников и площадок на которых можно открыть индивидуальные инвестиционные счета (ИИС). В частности, в этот список могут быть включены негосударственные пенсионные фонды (НПФ) и управляющие компании паевых инвестиционных фондов (УК ПИФ). ИИС – специальные инвестиционные счета для долгосрочного инвестирования на фондовом рынке, основным плюсом которых являются налоговые льготы. Но чтобы получить льготы, деньги с ИИС нельзя выводить в течение трех лет. Максимальная сумма пополнения ИИС – 1 млн. рублей в год. Покупать с использованием ИИС можно как российские, так и иностранные ценные бумаги, если они торгуются на российских биржах. Сейчас предлагаются два типа ИИС:

- ИИС-1 (А) — предполагает получение налогового вычета в пределах 52 тыс. рублей;

- ИИС-2 (В) – предполагает освобождение от НДФЛ при проведении операций на фондовом рынке.

ИИС в настоящее время может открываться брокером или управляющим по договору — на брокерское обслуживание или договора доверительного управления ценными бумагами. Новизна предложения ЦБ том, чтобы клиент мог бы оформить несколько ИИС в управляющей компании, но налоговые льготы могут распространяться на все ИИС. Если нововведение будет принято, то клиент, у которого много ИИС, может приобретать некоторые финансовые продукты без брокера, а другие у брокера, а какую-часть передать в доверительное управление. В теории это должно привести к большей финансовой независимости обычного клиента. Хотя, с другой стороны, это повышает его личную финансовую ответственность и предлагает большие требования к его финансовым навыкам.

Кроме того, в рамах реформы ИИС планируется увеличить лимит ежегодных взносов и предоставить брать средства со счёта, не закрывая его и не теряя налоговые льготы. Возможно, ЦБ инициирует открытие ИИС третьего типа, в которые можно будет инвестировать на 10 лет, тоже под налоговые льготы и лимитом ежегодного 6% от заработной платы. Но налоговая база будет разная по российским и иностранным активам, — инвестировать в российские активы будет выгоднее, вероятно, налоговые льготы будут распространяться только на них.

Личный информационный контроль

В сентябре Банки совместно с ЦБ предложили интернет-сервис, который позволяет клиентам отзывать согласие на обработку персональных данных на «Госуслугах» и в коммерческих организациях. Например, клиент мог бы отозвать согласие на обработку данных у банка, кредитного учреждения и оператора мобильной связи. За услугу должен взиматься определённый, единый для всех клиентов тариф. На платформе пользователь может увидеть, где, кому и на что он давал своё согласие и в случае подозрений запрашивать отказ от обработки личной информации.

Сейчас согласие можно отозвать, но для этого нужно посетить организацию, которой выдано согласие. Если платформа будет разработана и введена в эксплуатацию, количество требований отзыва возрастёт, но онлайн-платформа позволит сделать это без усилий как со стороны клиента, так и со стороны организации. Технических препятствий для создания такой платформы нет, на Госуслуги уже «навешано» столько сервисов, что одним больше – одним меньше, роли не играет. Проблема может возникнуть в том, что по закону обработка и передача третьим лицам персональной информации без согласия клиента запрещена, то есть как раз единую платформу будет создать проблематично с правовой точки зрения.

Комментарии