Скрытые расходы по кредитным картам

Содержание страницы

Ситуация, когда владелец кредитной карты, уверенный, что погасил задолженность вовремя, неожиданно обнаруживает, что все еще должен заимодавцу, случается нередко. Также нередки случаи, когда клиент ведет тщательный подсчет расходов по карте, но его подсчеты расходятся с банковскими, причем в пользу банка. И то и другое связано со скрытыми расходами, о которых кредитные учреждения умалчивают, а клиенты недостаточно внимательно изучают условия кредитования.

Какие бывают скрытые расходы по кредитной карте?

Большинство пользователей кредитных (и не только кредитных) карт пользуются оповещением о расходах по кредитной карте, получая СМС-уведомления от эмитента карты. Но клиент может получать оповещения не обо всех списаниях по карте. Например, эмитент карты снимает процент за пользование карты, каждый месяц. Стоимость пользования картой сообщается при заключении договора, но часто этот момент пользователи забывают. Кстати, не нужно забывать, что СМС-информирование является платной услугой, хотя и относительно недорогой.

Также необходимо учитывать оплату за конвертацию при операциях в иностранной валюте: такая проблема особенно актуальна, когда пользователь пользуется кредиткой в магазинах или оплачивает услуги, особенно, когда обналичивает деньги в зарубежных банкоматах. Чаще всего условия обналичивания средств невыгодны для клиента, так как какой-то из участников цепочки транзакций (а то и все сразу) возьмет свой процент за конвертацию, плюсом к курсу валюты (который свой у каждого банка дороже чем официальный).

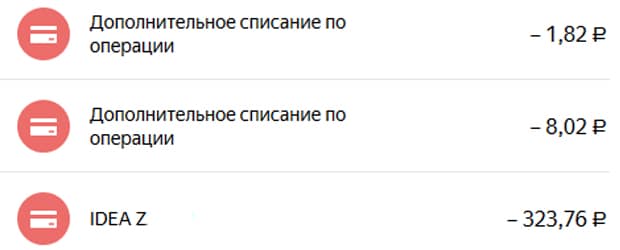

Рис. 1

Кроме того, эмитент может проводить платеж не сразу, а через некоторое время, за которое может измениться курс валюты, и банк списывает деньги по новому курсу (рис. 1). Кстати, если курс рубля за время списывания вырастет, то эмитент карты возвращает соответствующую разницу. К сожалению, рубль чаще падает, и расходы владельца карты растут. Также банк взимает комиссии за операции, которые не оговаривались специально в договоре, и о которых пользователь может просто не знать, а СМС-оповещение на них не распространяется: пользование каким-нибудь ПО, интернет-услуги, страховки и так далее.

Для того, чтобы быть в курсе всех расходов, клиенту оптимально зарегистрировать свой онлайн-кабинет, в нем можно увидеть все расходы, в том числе те, о которых не сообщается СМС. И не нужно бояться задавать вопросы службе поддержке, при этом не удовлетворяться стандартными отписками, а настойчиво требовать разобраться в ситуации и доходчиво объяснить, в чем причина превышения расходов. Делать это нужно в любых случаях, когда кажется, что кредитор взял денег больше, чем оговаривалось или просто провел непонятное снятие денег.

Ловушки банков-эмитентов кредитных карт

Условия, которые банк-эмитент предлагает клиенту, иногда выглядят как настоящая финансовая ловушка. Особенно, если эмитент предлагает карту на очень привлекательных для клиента условиях. Самая эффективная ловушка – льготный период по кредитной карте. Сейчас льготный период – это метод номер один по привлечению клиентов для оформления кредитной карты. «Таранная» идея этой услуги, которая пробивает психологическую защиту даже осторожных клиентов, — практически «бесплатное» пользование картой в определенный период.

На самом деле, большинство эмитентов начисляют такой ежемесячный процент за пользование картой, что это практически нивелирует смысл льготного периода. Этот момент нужно уточнять до оформления кредитной карты. И также нужно уточнять, на какие именно операции распространяется льготный период. Он может действовать только на оплату покупок в магазине. А, например, обналичивание будет проводиться под высокий процент.

Так или иначе, но каждый раз, когда банк обещает очень хорошие условия пользования кредитной картой, нужно внимательно изучать условия пользования ей. И чем лучше кажутся условия, тем внимательнее нужно их изучать, — где-то обязательно есть подвох. Это не значит, что от кредитки нужно отказываться, это значит, что нужно внимательно отслеживать сомнительные места. Вторая по эффективности ловушка — перерасход средств по карте. Например, кредитный лимит может быть незаметно превышен, если клиент обналичивает деньги не в банкомате эмитента кредитки, а в «чужом». Перерасход может возникнуть, если не будут оплачены в срок дополнительные услуги, например, мобильный банк.

В случае превышения кредитного лимита резко возрастает процент по долгу, о чем клиент рискует узнать только тогда, когда он уже должен больше, чем рассчитывал, так как обновление информации о задолженностях отображается с опозданием. Решившись оформить карту, нужно знать, что даже если ей не пользоваться, банк все равно начисляет проценты. Это бывает, когда клиент оформляет карту «на всякий случай», практически забывает о ней. Но банк ничего не забывает. И неожиданно клиент узнает, что он должен банку, иногда весьма существенную сумму.

Если необходимости влезать в кредиты нет, то оформлять кредитную карту просто так не нужно. Но если необходимость есть, и принято решение оформлять карту, то нужно внимательно изучить условия кредитования и не ограничиваться внимательным чтением условий, а требовать от кредитора разъяснений по каждому сомнительному пункту. Пользоваться картой нужно тщательно отслеживая расходы, не забывая о скрытых расходах.

Как правильно закрыть кредитную карту?

Когда приходит время закрыть карту, нужно подойти к этому очень внимательно. Очень многие оставляют весь процесс закрытия кредитки банк, не контролируют его и делают это напрасно, так как банк закроет карту в свою пользу. А его польза в том, чтобы клиент продолжал платить. Во-первых, нужно погасить полностью весь остаток задолженности, — вполне целесообразно будет это сделать прямо в отделении банка, чтобы специалист подтвердил то, что задолженности погашены.

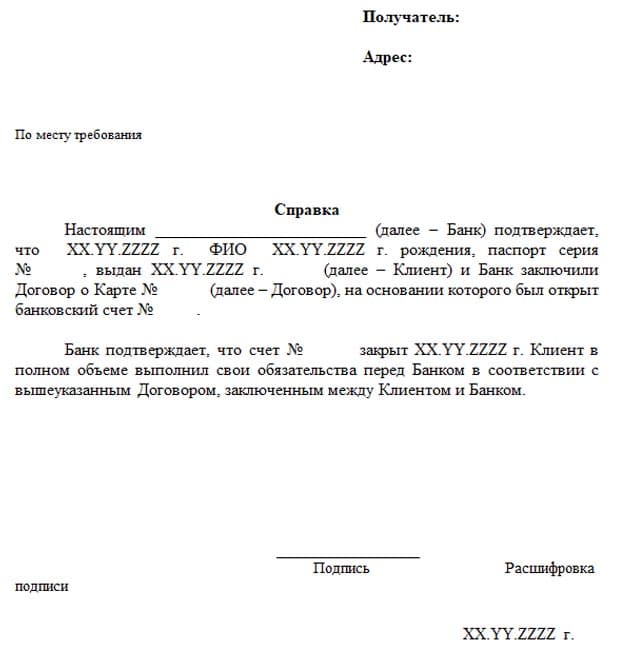

Рис. 2

Во-вторых, нужно отключить все платные сервисы, — опять же, будет лучше, если специалист банка это подтвердит. Далее нужно с паспортом и картой написать заявление на отказ от карты и сопутствующих услуг. Карту должен уничтожить банковский сотрудник на глазах клиента. И обязательно нужно взять в банке справку (рис. 2) о том, что клиент не имеет кредитных задолженностей, чтобы у кредитора не было ни малейшего повода взимать какие-нибудь неожиданные для клиента пени.

Также нужно иметь в виду, что закрытие карты, это не закрытие счета кредитной карты, который закрывается в течение 45 дней с момента написания заявления о закрытии карты. Но если банк выдал документ об отсутствии кредитных задолженностей, сюрпризов в виде неожиданных задолженностей быть не должно. Тем не менее, намного безопаснее будет потребовать от банка расторгнуть договор официально. Если этот момент не проконтролировать, некоторые банки автоматически выпускают новую карту, и клиент снова должен. Если вы выбираете кредитную карту, то советуем ознакомиться с лучшими вариантами из рейтинга нашего сайта: виртуальная кредитная карта Kviku, Opencard и кредитная карта Tinkoff ALL Airlines.

Комментарии