Реструктуризация кредита: взаимный интерес

Если заемщик задумывается о реструктуризации долга, это значит, что его кредитный опыт оказался неудачным, и он не может выплатить долг на оговоренных с банком условиях (потребительские кредиты). Банк заинтересован в погашении кредита не меньше должника, но не в пользу должника, хотя ему, возможно, и будет легче.

Содержание страницы

Причины реструктуризации

Реструктуризация кредита это такое изменение условий кредитования, которое бы позволило заемщику выплачивать долг в ситуации, когда он по какой-то другой причине не способен выполнять прежние условия перед кредитором. При этом общая долговая нагрузка на должника не уменьшается, а стоимость кредита растет, изменяется только структура выплаты. Так что банк идет на реструктуризацию потому, что не хочет терять прибыль, а не потому, что заинтересован в хорошей кредитной истории клиента (проверить кредитную историю). Кроме того, если проблемных кредитов в банке будет слишком много, Банк России может провести проверку и отозвать лицензию.

Рис. 1

Тем не менее, реструктуризация действительно может дать передышку заемщику в сложной жизненной ситуации, поэтому обращаться в банк (рис. 2) с просьбой о реструктуризации следует сразу, как только пришло осознание невозможности регулярных выплат по кредиту до возникновения просрочки. Не каждый банк согласится реструктурировать задолженность, но может предложить реструктуризацию, если просрочка уже возникла и достигла больше 2-х месяцев. А может, наоборот, не согласится на реструктуризацию, если просрочка меньше 2-х месяцев, даже если клиент знает, что не сможет платить.

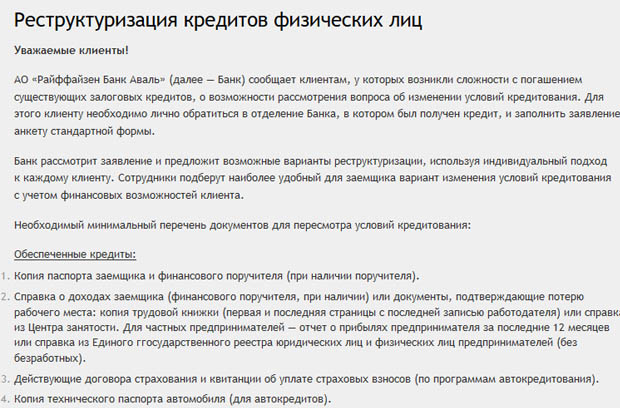

Рис. 2

Чей долг реструктуризируют?

На реструктуризацию могут рассчитывать клиенты, платежеспособность которых пострадала явно от внешних причин:

- Сотрудники, сокращенные или уволенные из-за того, что фирма-работодатель больше не функционирует;

- Клиенты, которым работодатель сократил зарплату, и тому есть официальное подтверждение;

- В некоторых случаях, клиенты, пострадавшие из-за волатильности рубля;

- Пострадавшие в результате природных катастроф, техногенных аварий, социальных бедствий и так далее.

Все эти проблемные события должны быть подтверждены официальными справками. Положительное решение будет принято с большей вероятностью, если клиент просит о реструктуризации в первый раз и не имел просрочек раньше. А также если он не старше 70 лет.

Как реструктурируют долг?

Существует несколько способов реструктуризации. Самый легкий – увеличение срок действия договора, это позволяет уменьшить размер ежемесячного платежа. При этом могут повысить процентную ставку. Ещё один популярный способ – кредитные каникулы, от 1 месяца до 2-х лет, в течение которых выплачиваются только процента по кредиту. Но это тяжелый способ реструктуризации, так как после каникул клиент возвращается в исходную ситуацию, в результате суммы переплаты существенно увеличивается. Рефинансирование предполагает выкуп банком у клиента нескольких относительно небольших кредитов и выдачу одного, на других условиях.

Далее редкие способы, на которые банки идут очень редко и неохотно. Например, списание неустойки, то есть всех начисленных штрафов. Такое возможно, если есть решение о признании клиента банкротом по суду. Для такой щедрости банку необходима какая-то очень серьезная причина. В отдельных случаях также банк может уменьшить процент по кредиту, и для этого тоже должны быть весьма веские основания. Также банк может комбинировать варианты реструктуризации, например, продление срока + списание неустойки. Это, впрочем, ничем не лучше любого другого способа реструктуризации.

Для применения такого типа реструктуризации, как смена валюты, если кредит был валютным, или реструктуризация с господдержкой, проводятся только когда на рынке происходят серьезные события, которые затрагивают и клиентов и банки. Ситуация в финансовой сфере меняется настолько, что придерживаться старых условий становится невозможно. Например, смена валют была неизбежна, когда стоимость рубля к основным валютам резко упала, а господдержка оказывалась некоторым ипотечным заемщикам.

Оформление реструктуризации

Заявление о реструктуризации подается в учреждение, выдавшее кредит, в кредитный отдел. В заявлении указывается, о каком кредите идет речь, каковы условия платежей, причина необходимой реструктуризации, сумма, на которую хотелось бы уменьшить размер платежа, источники погашения кредита. Вместе с заявлением клиент подает документ, которым подтверждается неплатежеспособность, справка о доходах, другие документы, которые потребует банк (рис. 3).

Рис. 3

Затем на основании изложенных фактов проводятся переговоры со специалистом, который расскажет о способах снижения долговой нагрузки. Или скажет о том, что в реструктуризации отказано. Причины отказа следует потребовать от банка изложить письменно. Этот документ пригодится, если дело дойдет до суда. Если реструктуризация будет одобрена, и клиент сможет аккуратно выплачивать долг, это немного улучшит его кредитную историю, особенно если он действительно вернет долг в срок (как исправить кредитную историю). Заемщик также сможет избежать судебной тяжбы с банком и сохранить имущество, если дело дойдет до принудительного взыскания имущества.

Комментарии